Câu chuyện về luồng thanh toán bằng thẻ tín dụng

Sự là cần hiểu nghiệp vụ của fintech.

Mình có giao cho 1 dự án về fintech, cần hiểu các module cấp phát thẻ và thanh toán của nó, chà mà lại cho thị trường Nhật, 1 chương các khái niệm các bên liên quan, nào là các tổ chức trung gian. Thui túm lại cho mn 1 xíu, sau đỡ tìm hiểu nhiều 🫡.

Đầu tiên chào mừng bạn đến với thế giới của fintech 😊

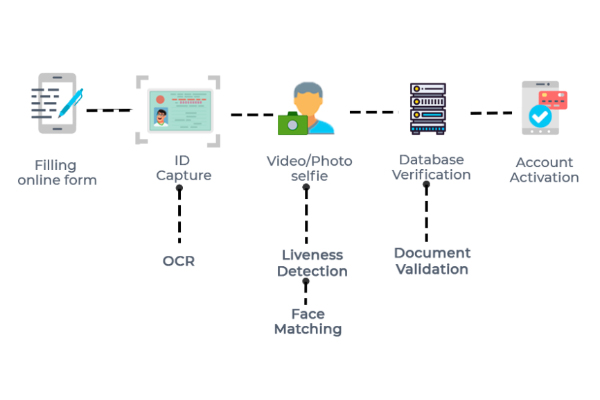

Đầu tiên khi nhắc tới fintech phải kể đến quá trình eKyc. Định danh người dùng để có cơ sơ dữ liệu đầu tiên, các gia trên thế giới hiện đang trong quá trình số hóa, mọi công nhân đều được định danh trước khi thực hiện giao dịch với ngân hàng, và việc của bạn cũng phải xử lí định danh những user này.

Bên Japan, có 1 service mgiups chúng ta làm điều này là Liquid, có đầy đủ bộ API để implement. Bước tiếp theo là cần tìm hiểu về mức độ rủi ro tín dụng của người này, kiểu như bạn càng uy tín thì càng được giao dịch nhiều tiền 🐱

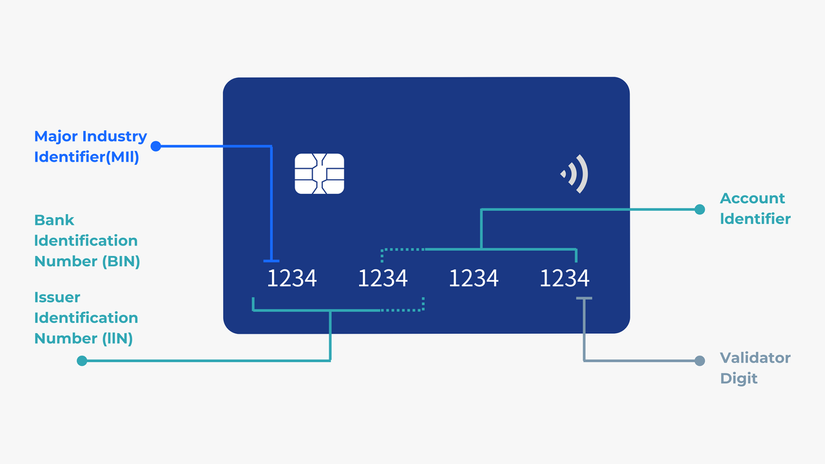

✅ BIN (Bank Identification Number) là gì? Là 6 đến 8 chữ số đầu tiên của một số thẻ tín dụng hoặc ghi nợ. Dùng để xác định ngân hàng phát hành thẻ và loại thẻ (Visa, MasterCard, JCB, v.v.). Ví dụ: Số thẻ: 4111 2222 3333 4444 BIN: 411122

Định tuyến BIN là quá trình chọn đường đi phù hợp để xử lý giao dịch thanh toán dựa trên BIN của thẻ. Thị trường Nhật Bản có đặc thù riêng như sử dụng JCB (Japan Credit Bureau), một hệ thống nội địa.

Một số giao dịch nội địa cần xử lý qua mạng nội địa như JCN (Japan Card Network) thay vì Visa/MasterCard. BIN Routing giúp chuyển hướng giao dịch đến đúng mạng xử lý, như: Visa, MasterCard, Amex (quốc tế) JCB, J-Debit, Zengin (nội địa)

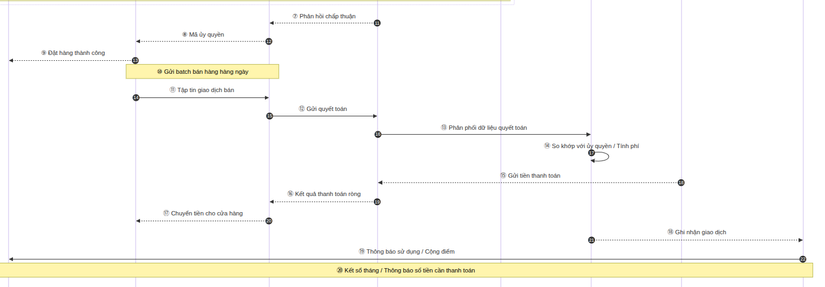

Luồng batch thanh toán, khi các cửa hàng tích hợp.

Điểm nổi bật ở đây là phân ngân hàng ủy quyền để thực hiện thanh toán và quản lí quỹ sẽ là miếng cơm cho fintech xuất hiện và lấp đầy.

Fintech tiêu biểu: PAY.JP, KOMOJU, Paidy.

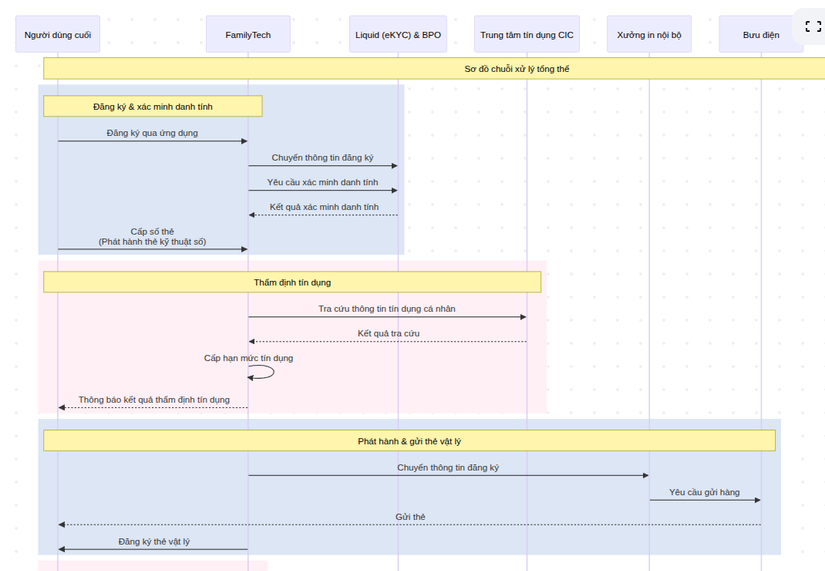

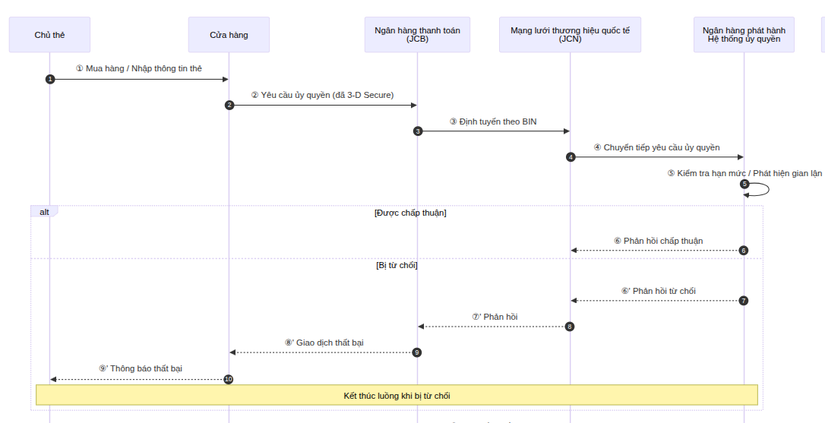

Dưới đây là sequence diagram mô tả cách thẻ tín dụng được phát hành, định danh, phân phối

sequenceDiagram

autonumber

%% === Các bên tham gia ===

participant Cardholder as Chủ thẻ

participant Merchant as Cửa hàng

participant Acquirer as Ngân hàng thanh toán<br/>(JCB)

participant BrandNet as Mạng lưới thương hiệu quốc tế<br/>(JCN)

participant IssuerAuth as Ngân hàng phát hành<br/>Hệ thống ủy quyền

participant IssuerClearing as Ngân hàng phát hành<br/>Hệ thống quyết toán

participant IssuerTreasury as Ngân hàng phát hành<br/>Quản lý quỹ

participant IssuerBilling as Ngân hàng phát hành<br/>Hệ thống thanh toán

participant IssuerDispute as Ngân hàng phát hành<br/>Xử lý khiếu nại

participant DebitPSP as Đơn vị trung gian thu hộ<br/>(UFJ Factor)

participant CardholderBank as Ngân hàng tài khoản chủ thẻ

participant PrintingCo as Công ty in ấn<br/>(Shoei Printing)

participant CollectionBank as Tài khoản thu hồi<br/>(Ngân hàng trực tuyến GMO Aozora)

%% ---------- 1) Yêu cầu ủy quyền ----------

Cardholder ->> Merchant : ① Mua hàng / Nhập thông tin thẻ

Merchant ->> Acquirer : ② Yêu cầu ủy quyền (đã 3-D Secure)

Acquirer ->> BrandNet : ③ Định tuyến theo BIN

BrandNet ->> IssuerAuth : ④ Chuyển tiếp yêu cầu ủy quyền

%% ---------- 2) Kiểm tra hạn mức / phát hiện gian lận ----------

IssuerAuth ->> IssuerAuth : ⑤ Kiểm tra hạn mức / Phát hiện gian lận

alt Được chấp thuận

IssuerAuth -->> BrandNet : ⑥ Phản hồi chấp thuận

else Bị từ chối

IssuerAuth -->> BrandNet : ⑥' Phản hồi từ chối

BrandNet -->> Acquirer : ⑦' Phản hồi

Acquirer -->> Merchant : ⑧' Giao dịch thất bại

Merchant -->> Cardholder: ⑨' Thông báo thất bại

Note over Cardholder,IssuerAuth: Kết thúc luồng khi bị từ chối

end

%% ---------- 3) Kết quả ủy quyền ----------

BrandNet -->> Acquirer : ⑦ Phản hồi chấp thuận

Acquirer -->> Merchant : ⑧ Mã ủy quyền

Merchant -->> Cardholder: ⑨ Đặt hàng thành công

%% ---------- 4) Giao dịch / Quyết toán ----------

Note over Merchant,Acquirer: ⑩ Gửi batch bán hàng hàng ngày

Merchant ->> Acquirer : ⑪ Tập tin giao dịch bán

Acquirer ->> BrandNet : ⑫ Gửi quyết toán

BrandNet ->> IssuerClearing : ⑬ Phân phối dữ liệu quyết toán

IssuerClearing ->> IssuerClearing: ⑭ So khớp với ủy quyền / Tính phí

%% ---------- 5) Thanh toán ----------

IssuerTreasury -->> BrandNet : ⑮ Gửi tiền thanh toán

BrandNet -->> Acquirer : ⑯ Kết quả thanh toán ròng

Acquirer -->> Merchant : ⑰ Chuyển tiền cho cửa hàng

%% ---------- 6) Ghi nhận giao dịch chủ thẻ ----------

IssuerClearing -->> IssuerBilling: ⑱ Ghi nhận giao dịch

IssuerBilling ->> Cardholder : ⑲ Thông báo sử dụng / Cộng điểm

%% ---------- 7) Kết thúc tháng / Yêu cầu ghi nợ tự động ----------

Note over IssuerBilling,Cardholder: ⑳ Kết sổ tháng / Thông báo số tiền cần thanh toán

IssuerBilling ->> DebitPSP : ㉑ Gửi tập tin yêu cầu ghi nợ

DebitPSP ->> CardholderBank : ㉒ Gửi yêu cầu ghi nợ

CardholderBank -->> DebitPSP : ㉓ Kết quả ghi nợ (thành công / thiếu tiền)

DebitPSP -->> IssuerBilling : ㉔ Chuyển kết quả ghi nợ

%% ---------- 8) Xử lý kết quả thu hồi ----------

alt Ghi nợ thành công

CardholderBank -->> DebitPSP : ㉕ Chuyển tiền

DebitPSP -->> IssuerTreasury: ㉖ Nộp tiền thu hồi

IssuerBilling -->> Cardholder : ㉗ Thông báo hoàn tất thanh toán

IssuerBilling ->> IssuerAuth : ㉘ Khôi phục hạn mức

else Thiếu tiền

IssuerBilling -->> Cardholder : ㉗' Thông báo ghi nợ lại

IssuerBilling ->> PrintingCo : ㉗a Yêu cầu in và gửi thư nhắc

PrintingCo -->> Cardholder : ㉗b Gửi thư nhắc

%% -- Luồng tự chuyển khoản --

Cardholder ->> CollectionBank : ㉗c Chuyển khoản vào tài khoản chỉ định

CollectionBank -->> IssuerTreasury: ㉗d Thông báo nộp tiền

IssuerTreasury -->> IssuerBilling : ㉗e Cập nhật thông tin nộp tiền

IssuerBilling -->> Cardholder : ㉗f Xác nhận và thông báo hoàn tất

IssuerBilling ->> IssuerAuth : ㉗g Khôi phục hạn mức

end

%% ---------- 9) Khiếu nại (ngoại lệ) ----------

opt Chủ thẻ khiếu nại

Cardholder ->> IssuerDispute : ㉙ Yêu cầu chargeback

IssuerDispute ->> BrandNet : ㉚ Tạo yêu cầu CB

BrandNet ->> Acquirer : ㉛ Chuyển tiếp CB

Acquirer ->> Merchant : ㉜ Yêu cầu cung cấp chứng từ

Merchant -->> Acquirer : ㉝ Gửi chứng từ

Acquirer -->> BrandNet : ㉞ Phản hồi

BrandNet -->> IssuerDispute: ㉟ Xác định kết quả

IssuerDispute -->> Cardholder : ㊱ Thông báo kết quả / Điều chỉnh

end

Định nghĩa các chủ thể.

| STT | Chủ thể (Tiếng Nhật) | Chủ thể (Tiếng Việt) | Vai trò trong quy trình thanh toán |

|---|---|---|---|

| 1 | カード会員 (Cardholder) | Chủ thẻ | Người dùng cuối sử dụng thẻ tín dụng để mua hàng hóa/dịch vụ tại các cửa hàng. |

| 2 | 加盟店 (Merchant) | Cửa hàng/Đơn vị chấp nhận thẻ | Đơn vị bán hàng hóa/dịch vụ và chấp nhận thanh toán bằng thẻ tín dụng. |

| 3 | アクワイアラ (Acquirer) | Ngân hàng thanh toán (JCB) | Đại diện của merchant trong việc xử lý thanh toán; tiếp nhận yêu cầu và chuyển tiếp đến Brand. |

| 4 | 国際ブランド網 (BrandNet) | Mạng lưới thương hiệu quốc tế (JCB Network) | Mạng lưới trung gian xử lý thanh toán giữa Acquirer và Issuer, định tuyến qua BIN. |

| 5 | オーソリ系 (IssuerAuth) | Ngân hàng phát hành – hệ thống xác thực (Auth) | Hệ thống xử lý yêu cầu xác thực giao dịch (authorization) từ chủ thẻ. |

| 6 | クリアリング (IssuerClearing) | Ngân hàng phát hành – xử lý bù trừ | Xử lý dữ liệu giao dịch đã được xác thực để chuẩn bị cho quyết toán (clearing). |

| 7 | Treasury (IssuerTreasury) | Ngân hàng phát hành – phòng quỹ (quyết toán) | Thực hiện chuyển tiền quyết toán đến các bên liên quan. |

| 8 | Billing (IssuerBilling) | Ngân hàng phát hành – bộ phận sao kê & tính phí | Gửi sao kê giao dịch, tính điểm thưởng, gửi yêu cầu trích nợ đến ngân hàng thành viên. |

| 9 | Dispute (IssuerDispute) | Ngân hàng phát hành – xử lý khiếu nại | Xử lý các yêu cầu chargeback, tranh chấp từ chủ thẻ. |

| 10 | 口座振替収納代行 (DebitPSP) | Đơn vị trung gian thu hộ | Đơn vị trung gian thực hiện trích nợ tự động từ tài khoản ngân hàng của chủ thẻ. |

| 11 | 会員銀行口座 (CardholderBank) | Ngân hàng tài khoản của chủ thẻ | Nơi lưu giữ tiền và thực hiện trích nợ theo yêu cầu thanh toán. |

| 12 | 印刷会社 (PrintingCo) | Công ty in ấn (ví dụ: Shouei Printing) | Gửi thư nhắc thanh toán cho chủ thẻ nếu tài khoản không đủ tiền. |

| 13 | 回収用口座 (CollectionBank) | Ngân hàng thu hồi công nợ (GMO Aozora Bank) | Nhận tiền chuyển khoản tự nguyện từ chủ thẻ trong trường hợp thanh toán thất bại qua trích nợ tự động. |

Ngoài ra, mình thiết lập 1 table cách các chủ thể hoạt động để các bạn nắm nhé .

| Keyword | Giải thích tiếng Việt |

|---|---|

| イシュア(ISS) | “Phát hành thẻ” là hoạt động chính của イシュア. Doanh nghiệp thực hiện việc này được gọi là イシュア (Issuer). Thường là ngân hàng hoặc công ty thẻ tín dụng như: 三井住友カード, 楽天カード, アメックス. |

| Vai trò chính của イシュア | - Phát hành thẻ - Cung cấp sao kê sử dụng - Tạm ứng thanh toán cho cửa hàng thay cho người dùng (và thu lại sau) |

| ファミリーテック | Là một イシュア. |

| Mô hình kinh doanh của イシュア | Ngoài thu nhập từ IRF, còn có thu nhập từ: tiền lãi từ trả góp, rút tiền mặt, trả lãi xoay vòng (リボ), phát hành thẻ đồng thương hiệu. Gần đây còn phát hành thẻ qua Apple Pay, Google Pay, thẻ ghi nợ quốc tế và thẻ trả trước. |

| アクワイアラ(ACQ) | Cung cấp dịch vụ thanh toán cho cửa hàng (ví dụ: lắp đặt máy POS). Doanh nghiệp làm điều này gọi là アクワイアラ (Acquirer). |

| ファミリーテック | Không phải là アクワイアラ. |

| Vai trò chính của アクワイアラ | - Tiếp nhận thanh toán thẻ từ cửa hàng - Thu lại tiền từ イシュア và chuyển cho cửa hàng - Quản lý rủi ro cửa hàng (như gian lận) |

| マーチャント(Merchant) | Là bên bán hàng hóa/dịch vụ chấp nhận thanh toán bằng thẻ (gọi là “加盟店”). Ví dụ: cửa hàng tiện lợi, trang EC, nhà hàng, rạp chiếu phim. |

| オーソリ(オーソリゼーション) | Là quá trình online xác nhận với イシュア tại thời điểm giao dịch thẻ: “Số tiền này có thể sử dụng không?” |

| クリアリング(売上) | Là quá trình cửa hàng gửi yêu cầu xác nhận doanh thu tới アクワイアラ để yêu cầu thanh toán. |

| セトルメント(資金精算) | Là quá trình thanh toán tiền giữa イシュア và アクワイアラ. |

| 加盟店手数料 | アクワイアラ ký hợp đồng với cửa hàng và thu phí加盟店手数料. Ví dụ: với mức phí 3%, giao dịch 10,000円 thì アクワイアラ thu được 300円. |

| IRF(インターチェンジフィー) | Là phí mà アクワイアラ trả cho イシュア thông qua mạng lưới thương hiệu quốc tế (Visa/Mastercard). Ví dụ: IRF 1.5%, thì giao dịch 10,000円, イシュア nhận 150円. |

| PAN(Primary Account Number) | Là số thẻ (thường 16 chữ số). Quy định của PCI DSS về xử lý PAN: - Phải mã hóa hoặc ẩn nếu lưu trữ. - Không được hiển thị đầy đủ nếu không có lý do chính đáng. - Khuyến khích hiển thị một phần khi in/xuất (ví dụ: 1234-56XX-XXXX-3456). |

| ROC(Report on Compliance) | Báo cáo tuân thủ chính thức được lập bởi QSA khi đánh giá PCI DSS. Dành cho doanh nghiệp xử lý nhiều dữ liệu thẻ. Là một tài liệu chi tiết, cần thời gian và công sức lớn. |

| SAQ(Self-Assessment Questionnaire) | Bảng câu hỏi tự đánh giá PCI DSS, dành cho doanh nghiệp nhỏ hơn. Tự đánh giá nội bộ và điền vào mẫu. Có nhiều loại: A, B, C, D tùy theo quy mô và cách xử lý thẻ. |

| QSA(Qualified Security Assessor) | Đơn vị/Chuyên gia được chứng nhận bởi PCI SSC để đánh giá và lập ROC cho doanh nghiệp. Vai trò: 1) Đánh giá tại chỗ 2) Lập báo cáo ROC 3) Hướng dẫn cải thiện tuân thủ PCI DSS. |

| AoC(Attestation of Compliance) | Tài liệu chứng minh chính thức việc tuân thủ PCI DSS. Dùng để trình lên công ty thẻ, đối tác, v.v. Tổng hợp từ ROC hoặc SAQ. |

| 途上与信システム | ファミリーテック không áp dụng hệ thống này. Là hệ thống đánh giá giữa kỳ (trong quá trình sử dụng thẻ) dựa vào lịch sử sử dụng, tình trạng thanh toán, thông tin tín dụng bên ngoài để xem xét có cập nhật hạn mức hay không. Khác với đánh giá ban đầu dựa vào hồ sơ khách hàng. |

Hy vọng sẽ giúp ích được mọi người .

All rights reserved